Para tener un negocio exitoso, no solo debes saber si estás vendiendo bien o no, debes saber el por qué lo estás haciendo.

Gráfico de ventas

Si estás vendiendo más o menos de lo que esperaban tus análisis previos del negocio; necesitas saber cuánto, cómo y de qué manera estás consiguiendo esas ventas. Puede ser que hoy estés vendiendo mucho, pero es posible que el siguiente año, por alguna razón que desconoces, ya no sea igual; y esa razón, la tienes que descubrir y conocer de forma anticipada, porque te va a mostrar las tendencias que podrían requerir correcciones, antes de que sea tarde.

Las ratios financieras son muy importantes y siempre debes estarlas analizando cuando tienes un negocio propio, las más importantes para un dueño de empresa o negocio son: la ratio de liquidez (o grado de solvencia), la ratio de endeudamiento y la ratio de rentabilidad.

Ahora vamos a hablar de la ratio de liquidez y tengo que decirte que su cálculo es muy fácil: solamente tienes que dividir el activo corriente para el pasivo corriente y listo. Pero algunos se estarán preguntando ¿Cuál es el activo corriente? y el concepto básico es que es todo lo que una empresa o negocio puede convertirlo en dinero en efectivo en menos de doce meses. Por ejemplo, el dinero del banco, los inventarios y las inversiones financieras. El pasivo corriente, en cambio, es todo lo que tenemos que pagar en efectivo en menos de doce meses, como son las deudas al banco, los sueldos atrasados, el pago a proveedores, etc..

La ratio de liquidez

El resultado obtenido de esta división se puede interpretar de dos maneras, la primera si es mayor a uno y la segunda si es menor a uno. Si es mayor a uno, el activo corriente es mayor que el pasivo corriente y esto es algo positivo. Si es menor a uno, como en el ejemplo del gráfico, quiere decir que la empresa o negocio tiene problemas de liquidez y que es posible que se enfrente a dificultades en los pagos de corto plazo.

Cuando el resultado es mayor a uno, sería un pequeño problema, si lo comparamos con lo que sucedería en el caso contrario; es decir, si el resultado fuera menor a uno, esto significaría, que el negocio tiene problemas de liquidez. Por ejemplo, se podría descubrir aquí, si un negocio o empresa, estaría pagando con demasiada anticipación a sus proveedores u otro caso, podría ser, en que los clientes estén pagando con retraso sus cuentas. De cualquier de las formas, conocer este índice, saber usarlo y adaptarlo a las necesidades de cada empresa es muy importante.

Todos estos ejemplos son problemas que podrían solucionarse con facilidad. El uno, poniendo a trabajar el dinero haciendo alguna buena inversión dentro de un plazo adecuado, el otro, ampliando los plazos de pago a proveedores; y el último, restringiendo los sistemas de pagos de los clientes. A todo esto se lo denomina, costo de oportunidad.

Cuando conoces las ratios financieras de tu empresa y las de tu competencia, puedes evitar tener problemas en el futuro, sean por falta de crecimiento o simplemente por no haber salido a tiempo de un negocio que puede estar caminando en reversa.

Si tienes alguna pregunta, ¡Escríbenos!

AQUÍ TIENES MÁS ARTÍCULOS INTERESANTES

¿Cuáles son los unicornios de mayor avalúo de Latinoamérica?

La mayoría de las empresas que ahora son consideradas como los más rentables de América Latina, nacieron como startups a partir del año 2010. Muchas de estas empresas están en el [...]

Utilidades por acción (UPA)

UPA, es un indicador financiero que siempre se debe tomar en cuenta antes de decidir la adquisición de acciones. La utilidad por acción UPA tiene [...]

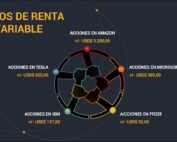

Valores de renta variable

Ahora vamos a revisar los títulos con renta variable, es decir los del mercado accionario. Es importante conocer lo que significa tener una una acción de una empresa y saber que [...]

Deja tu comentario